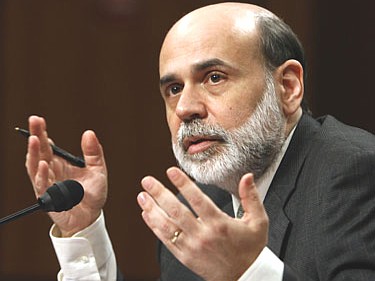

美國聯儲局主席伯南克近日宣佈,將貼現窗利率由0.5%調升至0.75%,這意味著什麼呢?

首先我們就要了解銀行作為一商業機構其賺錢的方法了。眾所周知,大家要存錢和借貸都會找銀行,而銀行就是透過存款和借款之間「息差」來賺取利潤的。例如,現時我們去香港的銀行存款,大多銀行給予我們的利率都是每年0.01%,即我們將HK$10,000存入,一年後所得利息只有$1,實在少得可憐。相反,如果我們向銀行借貸,無論做生意,交稅,進修等等,銀行收取我們的利率可以是每年8%或者是15%。因此,有客戶向銀行存入存款,銀行只需要付給這些客戶每年0.01%的利息作為成本,就可以拿著他們的存款,借給其他客戶,並且向其他客戶收取8-15%的年利率,所以銀行這手收取別人存款,另一手借給別人,未計手繳費,以上述例子來說,中間每年就賺取了 (15% - 0.01%) = 14.99%。這樣只要社會繼續有人存款,亦有人借款,銀行就好像左手交右手般簡單賺了錢。

當然,銀行一定不會滿足於這十多個%的利潤,因為社會有更多的企業需要錢來開拓市場,例如開公司、建大廈、開商店、餐廳食肆賺錢,亦有個別市民需要借錢買樓,去旅行等等個人需要,因此銀行其實需要更大量的資金來借貸給這些企業和市民,從而收取更多的利息。那麼,銀行向那些地方借錢呢? 難度問首富李嘉誠? 以李嘉誠這位商業超人來說,向他借錢,他應該會開很高的利率,搞不好他收銀行每年20%利息,銀行再借出只能收到15%利息,中間虧損了5%的利息,豈不賠本給人笑話,多此一舉?

環觀市場,原來只有向中央銀行借錢最好,因為中央銀行是一個地方政府印製貨幣的機構,可以說是製造金錢的人,在中國就是人民銀行,在美國可以理解為聯邦儲備局,在香港有點奇怪,因為香港不是國家,是地方行政,香港的金融管理局分擔了中央銀行的職能,而印鈔票的就是匯豐銀行、中國銀行和渣打銀行了。對這些中央銀行來說,他們有大量鈔票,但他們又不能隨便借給人,借給的人又要有能力,又要能幫忙政府推動經濟,找誰好呢? 於是基於這種「需求關係」,中央銀行一般會借款給其他銀行,在這裡我們叫這些其他銀行作為商業銀行。於是,中央銀行借了錢給商業銀行,商業銀行又用來借給社會上的企業和市民,當企業和市民還錢給商業銀行時,商業銀行就可以賺取利息,令到利潤比起最初只動用在銀行的存款而借出,賺取更多錢了! 賺了這麼多錢,於是商業銀行再還款給中央銀行就輕輕鬆鬆了。

可能大家會問,既然賺錢這樣容易,何不中央銀行自己借出款項給社會的企業和市民,自己賺錢不是更好,為何要讓了這項肥差給商業銀行呢? 原因非常簡單,因為中央銀行的大老闆可以說是政府,而一個國家的政府所關心的並不單是自己賺了多少,而是社會是否穩定,經濟是否暢旺。如果一個地方的企業繁榮,市民富裕,政府看見了會很開心,而且單單旅遊業和收稅已經夠政府賺得開懷大笑了,所以政府不必和商業銀行競爭,反而舒舒服服地印鈔票,再借錢給商業銀行,讓商業銀行為了賺錢而煩惱從而推動社會經濟。

實際上,中央銀行借錢給商業銀行也要收取利率,而中央銀行收的利率貴,商業銀行會不開心,因為這樣他們再借給別人時,所賺取的「息差」自然減少,所以這就是銀行業營運的成本。別人開拉麵店,成本就是麵,銀行開門做生意,成本就是向政府借來的錢。所以,當美國聯儲局調高借給銀行的借貸利率,就是今天我們讀到的「貼現率」(Discount Rate)。 因此,貼現率的調高,直接影響銀行的生意成本,這樣做一般是政府認為社會經濟過熱,銀行有太多的錢借給社會企業,導致人人都有錢,人人都做生意,人人都有錢消費,到頭來導致通貨膨脹,物價亂飛,社會動蕩。這是作為「當家」非常擔心的事。當然,調高「貼現率」是否能夠能銀行減少借貸,調節市場的資金還有其他因素影響,不過調高「貼現率」肯定令中央銀行減少過度「放水」,抓緊一些資金。

現時美國失業率高企,大家盼望社會經濟服甦,聯儲局於這是突然宣佈調高借給商業銀行的貼現率,著實令市場人士摸不著頭腦,究竟這是政府醞釀退市的先兆嗎?

沒有留言:

發佈留言